Blog

2019 wird ein Jahr der US-Dollar Entwertung werden!!!

Als wir vor einem Jahr das Hebelzertifikat zum Verkaufen empfohlen haben, rechneten wir nicht mit einem weiteren Fall des US-Dollars. Vielmehr gingen wir von einem Kursanstieg aus, da die Steuerreform in den USA eine massive Verschiebung von Zahlungsströmen aus den Emerging Markets und dem Euro verursachte.

Was uns 2018 überraschte, war, dass auch Kapitalabflüsse aus Edelmetallen eintraten, weil Anlagekapital amerikanische Aktien suchte. Dass Ausländer amerikanische Aktien stärker nachfragen würden, war eigentlich logisch, denn die Steuerreform erhöhte die Gewinne der Unternehmen. Dieser Effekt lässt nun mit Ende des 1. Quartals 2019 nach, beziehungsweise endet.

Warum wird der US-Dollar fallen?

- Ohne eine weitere steuerliche Entlastung kann es keine weitere Gewinnsteigerung für amerikanische Unternehmen geben.

- Dazu kommt, dass die Zinsen in den USA stark gestiegen sind und die Unternehmen höhere Zinsen bezahlen müssen. Dabei sind die Schulden amerikanischer Unternehmen so hoch wie nie, weshalb sich höhere Zinsen gewinnbelastend auf die Unternehmensbilanzen auswirken müssen.

- Die Konjunktur hat weltweit, bis auf wenige Ausnahmen, im 4. Quartal 2018 stark nachgelassen. Japan und Deutschland hatten gar ein 0-%-Wachstum. Dies wird in den USA ebenfalls zu einem Wachstumseinbruch am Jahresende geführt haben. Die Zahlen dazu werden erst am 28.02.2019 veröffentlicht werden. Das wird die Gewinne amerikanischer Unternehmen auch nicht gerade beflügeln.

- Da 2018 viel spekulatives Kapital in die USA geflossen ist, das ein „free lunch“ gesucht und gefunden hat (= fast risikolose Gewinne aufgrund der Steuerreform), sind heute zahlreiche Investoren in den USA überinvestiert. Wenn, wie oben dargestellt, keine Gewinnsteigerung zu erwarten ist, wird dieses spekulative Kapital die USA wieder verlassen und andere Gewinnmöglichkeiten suchen.

- Wir erwarten eine Einigung der USA mit China. Dies wird die Wachstumsperspektiven für das zweite Halbjahr wieder anfachen. Das wiederum führt zu steigenden Rohstoffpreisen, die 2018 durch die Steuerreform unter Druck geraten waren. In der Folge wird es zu Investitionen in Rohstoffe und Rohstoffunternehmen kommen, die mehrheitlich in den Emerging Markets beheimatet sind. Sowohl Emerging-Markets-Währungen als auch Rohstoffaktien sind heute billig. Spekulatives Kapital wird daher aus den USA abfließen und verstärkt wieder in Emerging-Markets-Ländern investiert werden.

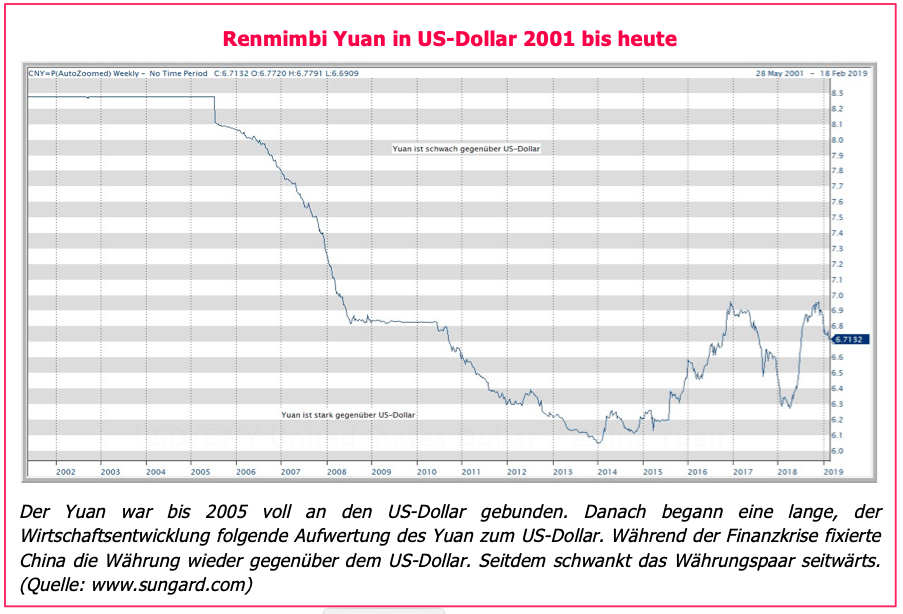

- Die Einigung der USA mit China wird zu einer Aufwertung des Yuan zum US-Dollar führen. Damit wird Kapital aus den USA abgezogen und in China investiert werden.

Das sind sechs faktisch vorhandene Gründe, warum der US-Dollar in diesem Jahr keine weitere Anstiegschance hat. Hinzu kommen weitere belastende Faktoren, die sich erst herauskristallisieren müssen. Wir denken dabei vor allem an die bevorstehenden Zollstreitigkeiten der USA mit Europa und hier vor allem an die Autoindustrie, der man unterstellt, die nationale Sicherheit zu gefährden. Wir fragen uns, warum diese offenkundig unsinnige Behauptung aufgestellt wird.

Wir kommen zum naheliegenden Schluss: Europa soll erpresst werden.

Die Autoindustrie ist für Europa und vor allem für Deutschland sehr wichtig. Europa wird viel dafür geben, dass diese Industrie nicht kaputtgemacht wird. Wir denken, das ist das Kalkül der Amerikaner.

Die USA werden Europa dazu zwingen, den Euro aufwerten zu lassen

Denn nur mit einem schwächeren US-Dollar gegenüber dem Euro und dem Yuan kann die amerikanische Wirtschaft wieder Fuß fassen. Wenn Sie wissen wollen, wie wir auf diese Idee gekommen sind, müsssen wir ein wenig ausholen.

1985 kam es zum Abschluss des Plaza-Abkommens

Was damals geschah, ist auf Wikipedia sehr gut zusammengefasst nachzulesen: Hintergrund des Abkommens war eine seit Anfang der 1980er Jahre stetige Aufwertung des US-Dollars auf den internationalen Währungsmärkten. Lag der Dollarkurs gegenüber der D-Mark 1980 noch bei 1,82 DM, so stieg er bis 1985 auf 2,94 DM. Die damalige restriktive Geldpolitik der USA sowie das hohe Haushaltsdefizit (ca. 3,5 % des BNP), verbunden mit einer erhöhten staatlichen Nachfrage nach Krediten, führten zu einem steigenden Zinsniveau in den USA, was Investoren anlockte und die Nachfrage nach US-Dollar steigerte. Durch den steigenden Dollarkurs wurden importierte Produkte in den USA billiger, während sich amerikanische Produkte im Ausland verteuerten. Das Handelsdefizit der USA, das 1980 mit 19,8 Mrd. Dollar noch moderat war, betrug 1983 bereits 52,4 Mrd. Dollar und steigerte sich bis 1987 auf 152,1 Mrd. Dollar. Dieses Zwillingsdefizit ließ den Dollarkurs immer weiter steigen. Zudem geriet die amerikanische Regierung unter den Druck der eigenen Industrie, die einen verbesserten Schutz vor ausländischen Importen sowie mehr Stabilität der Wechselkurse forderte.

Wenn Sie das lesen und mit der heutigen Situation vergleichen, werden Sie feststellen, dass wir dieselben Grundvoraussetzungen haben.

Die Konsequenzen des Abkommens waren bedeutsam

In den nächsten zwei Jahren sank der Dollarkurs um rund 50 %, der Yen und die Deutsche Mark wurden aufgewertet, und es gelang, das Handelsdefizit der USA mit Westeuropa zu verringern. Eine Verringerung des Handelsdefizits mit Japan wurde allerdings nicht erreicht, da zum einen japanische Unternehmen auf die Dollarabwertung mit Preissenkungen reagierten. Zum anderen führten die Wechselkursspannungen zu einer Rezession in Japan, so dass dort die Importe sanken. Dies führte dazu, dass das Handelsbilanzdefizit mit Japan sogar noch anstieg.[1]

Die Amerikaner wissen, dass sie die Reduktion ihres Handelsbilanzdefizits und eine positive wirtschaftliche Entwicklung nur dann erreichen, wenn der US-Dollar fällt. Der Handelskrieg mit China und das offene Messerwetzen gegenüber der europäischen Autoindustrie haben nur ein Ziel: den US-Dollar zu schwächen, um der amerikanischen Wirtschaft Erleichterung zu verschaffen.

Wir finden, dass es den Amerikanern nun eine Abwertung des US-Dollars zusteht

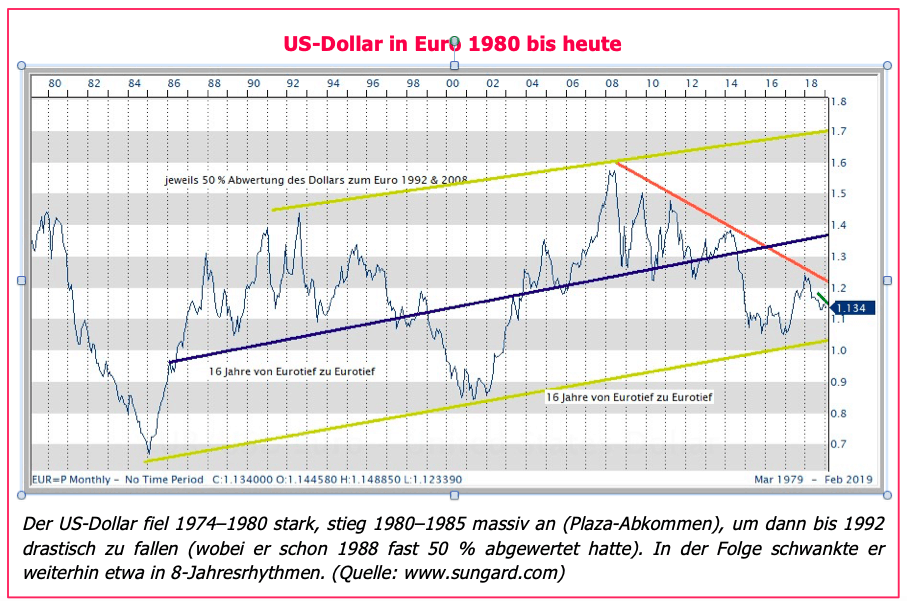

Eine Betrachtung der Entwicklung des US-Dollars seit 1980 zeigt, dass die Währung in langen Wellen von 15 Jahren auf- und abwertet. Seit 3 Jahren läuft der US-Dollar gegenüber dem Euro seitwärts. Dabei hat sich sein Handels- und Leistungsbilanzdefizit ausgeweitet, vor allem aber die Staatsverschuldung der USA läuft aus dem Ruder.

Europäische Firmen haben seit 2014 sehr hohe Wechselkursgewinne erzielt und gegenüber ihren amerikanischen Mitbewerbern tatsächlich einen „unfairen“ Vorteil. Bei Gesprächen mit Unternehmen fragen wir immer nach ihrem Breakeven für den Wechselkurs. Die Antwort lautet in der Regel, je nach Branche, dass es ein Kurs zwischen 1,30 und 1,40 EUR/USD sei. Damit ist klar, dass der Euro heute mit 1,13 deutlich zu billig ist.

Nach den beiden Grafiken auf Seite 6 ist offenkundig, dass der US-Dollar gegenüber dem Euro um gut 20 % überbewertet ist. Wie in der Vergangenheit ist es wahrscheinlich, dass die Wechselkursentwicklung wieder in die andere Richtung übertreibt. Wir rechnen in den kommenden 5–7 Jahren mit Kursen von bis zu 1,75 EUR/USD. Das ist schlecht für europäische Export-Unternehmen, und damit besonders schlecht für die wirtschaftlichen Aussichten Deutschlands.

Aufgrund der langen Periode der Dollarüberbewertung denken wir, dass die Amerikaner eine Phase verdient haben, in der sich ihre Währung abwertet.

Warum der chinesische Renminbi Yuan vs. US-Dollar aufwerten sollte

Was Japan Mitte der 80er-Jahre widerfuhr, wird sich in China nicht 1:1 wiederholen. Das viel höhere Wirtschaftswachstum Chinas, sein Handelsbilanz- und Leistungsbilanzüberschuss sowie die im Vergleich zu den USA proportional geringere Verschuldung sprechen schon länger für eine höhere Bewertung des Yuan vs. US-Dollar. Wir glauben nicht, dass Chinas Währung in den kommenden Jahren gegenüber dem Euro steigen wird. Gegenüber dem US-Dollar wird er es jedoch. Das wird das wichtigste Ergebnis der Verhandlungen mit den USA sein. Wir rechnen damit, dass der Yuan vs. US-Dollar bis Ende 2019 um 10 %, bis Ende 2021 um gut 25 % aufwerten wird.

Ein Ende des Handelskonfliktes wird also eine Aufwertung des Yuan bewirken.

Wird die chinesische Börse unter einem harten Yuan leiden?

Die Antwort ist nein! China wird – im Unterschied zu Japan in den 80er-Jahren – die Aufwertung des Yuan unter Kontrolle halten. Dabei wird China seine Währung gegenüber dem Euro leicht abwerten lassen, weil der Euro nicht derart gesteuert werden kann. Chinesische Unternehmen werden also eine gewisse Entlastung bezüglich der Aufwertung gegenüber dem US-Dollar dadurch erfahren, dass der Yuan vs. Euro abwertet.

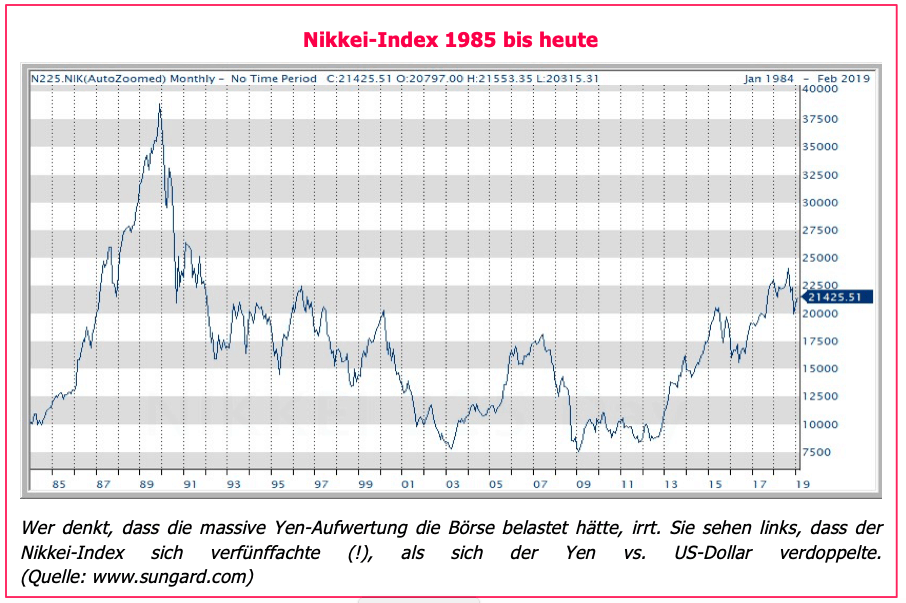

Zudem hilft ein Blick zurück in die Börsengeschichte Japans. Dabei muss man heute wissen, dass Japan damals, ähnlich wie China heute, die Liquiditätsschleusen weit geöffnet hatte, um den Wechselkurseffekt des stärkeren Yen vs. US-Dollar abzufangen.

Wir haben vor 5 Wochen recht massiv in China investiert. Die chinesische Börse ist seither kräftig gestiegen und auch der Yuan hat vs. Euro 2 % aufgewertet. Das hat uns unser heutiges Plus von fast 20 % mit dem iShares MSCI China A eingebracht.

Wenn der Yuan aufwertet, wird das die chinesische Börse ebenso wenig belasten, wie der Nikkei-Index durch die Yen-Aufwertung vor 34 Jahren belastet wurde.

Wir haben Ihnen vor fünf Wochen einen Anstieg des Shanghai-Index von 30 % bis zum Sommer in Aussicht gestellt – unabhängig vom Ausgang der Verhandlungen zwischen den USA und China.

Wir denken, mit der Ankündigung einer Verdoppelung des Shanghai-Index in diesem Jahr im Falle eines Handelsabkommens könnten wir sogar noch untertrieben haben, wenn wir uns ansehen, was vor 34 Jahren in Japan geschah.

Schlussfolgerung für die Edelmetallmärkte

China wird mit dem Umbau seiner Wirtschaft hin zu mehr Binnenwirtschaft und einer relativen Beruhigung im Außenhandel weiter am Wohlstandszuwachs seiner Bevölkerung arbeiten. Ebenso wird es in Indien sein. Beide Volkswirtschaften wachsen um mehr als 6 % des Bruttoinlandsproduktes. Damit erfährt die dortige Bevölkerung nachhaltig und in bedeutendem Umfang mehr Vermögen. Beide Länder haben eine hohe Tradition im Goldkauf und wenn der Wohlstand steigt ist es einfach daran zu denken und zum Schluss zu kommen, dass die Nachfrage nach Gold in diesen Ländern nicht nur stabil bleiben, sondern steigen wird.

Wie Rohstoffe allgemein reagieren auch Gold und die anderen Edelmetalle mit Anstieg, wenn der US-Dollar fällt und umgekehrt, mit Wertverlust in US-Dollar, wenn der US-Dollar steigt.

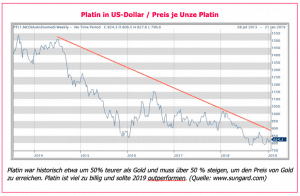

Weil der US-Dollar wie oben ausgeführt langfristig und nachhaltig unter Druck bleiben wird, kommen für Besitzer von Edelmetallen erfreuliche Zeiten zu. Gold muss dabei in Euro nicht stark steigen, Silber und Platin können aber deutlich stärker steigen. Wir haben nicht umsonst 70 % unserer Investitionen in Silber und Platin investiert.

Edelmetalle 2019 -Folgt nun eine Pause oder geht es weiter?

Edelmetalle haben 2018 eine verglichen mit anderen Investitionsarten solide Performance erzielt und 2019 steigen Edelmetallpreise weiter an.

Der größte Teil der Performance kam in den letzten 4 Monaten zustande. Saisonal passt das mit historischen Bewegungen zusammen. Danach sollte es ab März weniger einfach werden als in den letzten vier Monaten, wo es klar aufwärts ging.

Aktuell sieht es so aus als könnte der Trend vorerst anhalten. Das Umfeld geopolitischer Spannungen könnte dafür sorgen.

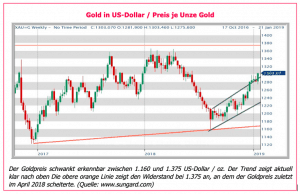

Für alle Edelmetalle wichtig wird sein, ob Gold den Sprung über 1.375 US-Dollar schafft. An dieser Schwelle hat sich der Goldpreis in den letzten drei Jahren die Zähne ausgebissen. Fällt diese Marke, kann der Goldpreis sehr schnell auf 1.450 US-Dollar je Unze steigen. Geschieht es 2019? Das ist noch offen.

Falls es nicht passiert, wird Gold seine Konsolidierung verlängern und nochmals seitwärts schwanken.

Wir vermuten aber, dass Gold in diesem Fall schon im Herbst zu steigen beginnen wird, weil auch für den US-Dollar die Zeit der Stärke vorüber geht. Fällt der Dollar steigt Gold.

Im letzten Jahr war es umgekehrt. Der Dollar stieg und Gold fiel im Preis.

Gold und Edelmetalle – wieder im Aufschwung

Seit 2011 befinden sich Edelmetalle in einem strukturellen Bärenmarkt (das bedeutet, dass die Preise für Edelmetalle seit 8 Jahren tendenziell gesunken sind). Bereits im Januar 2016 erreichte Gold seinen Tiefstpreis bei 1050 US-Dollar / oz. Aktuell liegt der Goldpreis bei 1.303 US-Dollar / oz und hat damit in den letzten drei Jahren schon etwas mehr als 20 % vom Tief wettgemacht. Seit 2016 bis heute prallte Gold mehrfach bei 1.375 US-Dollar / oz. ab. Hier findet der aktuelle Aufwärtstrend einen wichtigen Widerstand. Prallt der Goldpreis an 1.375 US-Dollar / oz nochmals ab, kann es nochmals ein Jahr dauern bis dieser Widerstand gebrochen werden wird. Bricht der Widerstand, wird ein neuer Bullenmarkt für Gold und die Weißmetalle beginnen. Wir favorisieren den Durchbruch von Gold noch im Jahr 2019 deutlich.

Warum kann eine neue Edelmetallpreishausse entstehen?

Gold und Edelmetalle litten unter der massiven Liquiditätsausweitung der Notenbanken, die keine kurzfristigen negativen Auswirkungen hatten. Nun, da die amerikanische Notenbank die Liquidität einschränkt (durch Verkauf von Anleihen, die sie bis 2017 gekauft und gehortet hatte) und die EZB damit aufhört neu Anleihen zu kaufen, wird es an den Wertpapiermärkten unruhiger werden.

Unruhe an den Wertpapiermärkten führt zu einem Beginn einer Umschichtung in die relative Sicherheit, die dadurch entsteht, dass Edelmetalle nicht direkt durch Notenbanken manipuliert werden können. Der Bestand an Edelmetallen ist nicht beliebig vermehrbar oder einschränkbar.

Die internationalen Investoren sind nicht oder viel zu wenig in Gold investiert

In Zeiten höherer Risiken steigt die Neigung internationaler Investoren sich mit Gold einzudecken, weil es eine Art Rückversicherung darstellt. Auch große internationale Investoren haben Geldgeber. Große Hedgefonds und Versicherungen, aber auch Pensionskassen haben Anleger. Dass die Änderung der Notenbankpolitik zu einer Veränderung an den Wertpapierbörsen führen wird, wissen alle großen Investoren. Dass ihre Anleger ängstliche Wesen sind, wissen sie auch. Dass Anleger mit Marktschwankungen leben können ist bekannt. Dass Anleger ein gutes Gefühl brauchen, um Vertrauen zu schenken, aber auch.

Große Investoren wissen, dass in unsicheren Zeiten Gold und Edelmetalle eine Art Versicherungsprämie darstellen. Diese wirkt sowohl als Preisfaktor und Stabilisator für die Asset Allocation; Edelmetalle runden das Portfolio ab und verändern das Risiko einer Gesamtanlage. Dabei wissen Sie aber auch, dass ihre Anleger es zu schätzen wissen, wenn „ihr Portfolioverwalter“ zumindest einen Teil des Kapitals in diese Versicherungsprämie investiert hat.

Ein Anteil in Gold zu investieren ist grundsätzlich nicht verkehrt. Es in Zeiten höherer Unsicherheit zu verstärken, „kommt gut“. Sowohl in der Performance, als auch für die Nerven der eigenen Investoren.

Kommen die internationalen Investoren tatsächlich zu dem oben skizzierten Schluss werden sie im Laufe des Jahres 2019 ihre Edelmetallinvestitionen anheben und so dazu beitragen, dass ein neuer Edelmetallbullenmarkt entsteht. Denn wenn die großen Investoren in den Ring steigen, werden viele Investoren folgen.

Die Entscheidung für Edelmetalle wird im Frühjahr 2019 fallen. Wir denken die Chancen für einen Durchbruch durch die Widerstände stehen gut.

Was auch gut für Edelmetalle sein sollte: Es ist in diesem Jahr von einer guten Konjunkturentwicklung in China auszugehen. Dies wird 2019 die Rohstoffmärkte beleben. Steigende Rohstoffpreise lassen die Inflation wieder anspringen. Steigende Inflationszahlen – ab Ende Q2 2019 – lassen die Zinsen steigen. Steigende Zinsen führen zunächst zu fallenden Anleihenpreisen, was viele Investoren dazu nötigt Geld entweder wieder in Aktien zu investieren, in Cash oder eben in Edelmetallen zu investieren. Auf der Welt gibt es 250.000 Milliarden US-Dollar Schuldenvolumen. Nähmen Investoren auch nur 1 % davon und investieren es in Gold bedeutet das ein Investment von 2.500 Mrd. US-Dollar. Das entspricht rund 40% der aktuellen Marktkapitalisierung von Gold! Auch die Umschichtung von nur 0,1% aus Anleihen in Gold würde 4 % seiner aktuellen Marktkapitalisierung bedeuten.

Ist die wirtschaftliche Entwicklung 2019 vor allem in China besser als viele befürchten, werden Rohstoffpreise wieder deutlich steigen

Steigende Rohstoffpreise schwächen den US-Dollar. War immer so und zuletzt 2017, als der US-Dollar mit steigenden Rohstoffpreisen um 20% fiel. Auch das sollte Gold unterstützen.

Die Folge einer Umschichtung von 0,1% des Anleihenvermögens in Gold

Kommt es zu einer Nachfrage im Umfang von 4% der vorhandenen Goldmenge muss der Preis von Gold allein dadurch um rund 10 % steigen (Silber und Platin gleichzeitig um 15 – 20 %). Weil sich in einem solchen Fall sehr rasch auch spekulative Fonds dranhängen, gehen wir davon aus, dass sich auch bei einer solch unbedeutenden Umschichtung sehr starke Preissprünge in Gold ergeben könnten, die den Goldpreis in diesem Jahr um gut 20 % steigen lassen werden.

Wir können uns gut vorstellen, dass diese Entwicklung bereits in diesem Jahr eintreten wird. Es wäre aber kein Beinbruch, geschähe es erst im kommenden Jahr. Die Grundlagen sind angerichtet. Das „Essen ist serviert“. Anleihen sind und bleiben unattraktiv als Investment sind sie also „ungenießbar“. Wann Investoren beginnen Hunger zu spüren und billige Edelmetalle als Gericht zu akzeptieren ist noch nicht fix, aber es ist unvermeidlich und der Zeitpunkt dafür ist nah.